- Prepárese para una mayor volatilidad

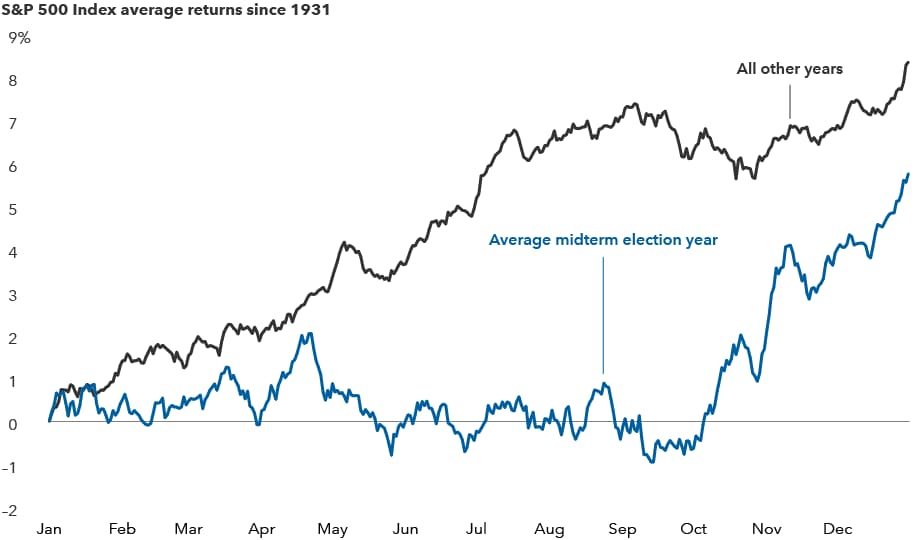

Las próximas elecciones intermedias en Estados Unidos. La incertidumbre política suele tener un impacto notable en los mercados, pero ese impacto ha tendido a ser a corto plazo. «No creo que este año sea diferente», afirma el gestor de carteras de renta variable Chris Buchbinder. «Puede haber algunos baches en el camino -y los inversores deberían prepararse para la volatilidad a corto plazo-, pero no creo que el destino cambie».

De hecho, un análisis de más de 90 años de rendimientos de la renta variable revela que las acciones tienden a tener rendimientos medios más bajos y una mayor volatilidad durante los primeros meses de los años de elecciones intermedias. A medida que los resultados en las urnas se vuelven más predecibles, esta tendencia suele invertirse, y los mercados han tendido a volver a su trayectoria normal al alza.

- Para luchar contra la inflación, añada poder de fijación de precios a su cartera

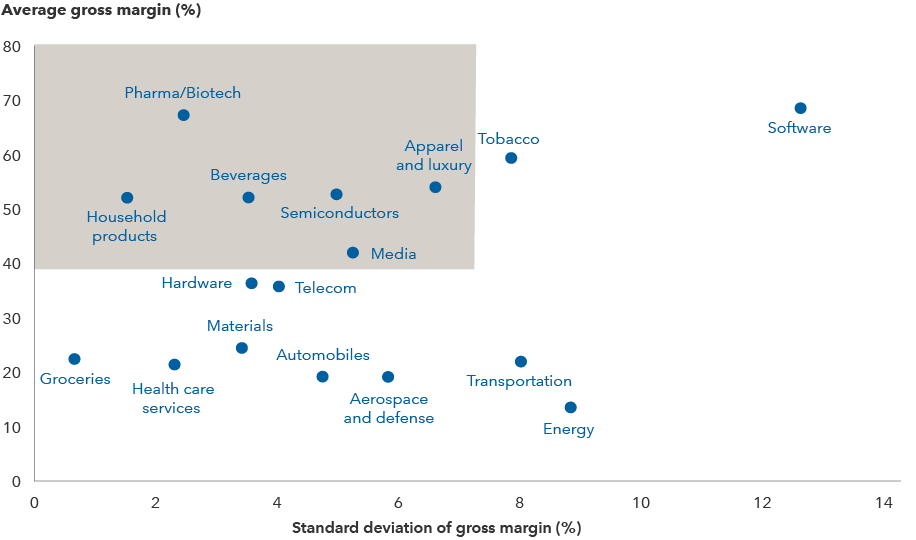

Para amortiguar el impacto de la inflación, los inversores pueden buscar empresas con poder de fijación de precios. El poder de fijación de precios puede ayudar a proteger los márgenes de beneficio de una empresa al trasladar el aumento de los costes a los clientes.

Unos márgenes elevados y estables pueden ser un indicio de poder de fijación de precios. Entre las empresas con potencial de poder de fijación de precios se encuentran las empresas de consumo con un fuerte reconocimiento de marca, como los fabricantes de bebidas Keurig Dr Pepper y Coca-Cola; las empresas de sectores con una dinámica de oferta y demanda favorable, como los fabricantes de semiconductores y equipos de chips Taiwan Semiconductor Manufacturing Company y ASML; y las empresas que prestan servicios esenciales, como los gigantes de la atención sanitaria Pfizer y UnitedHealth Group.

- Globalizar para aprovechar la revolución digital

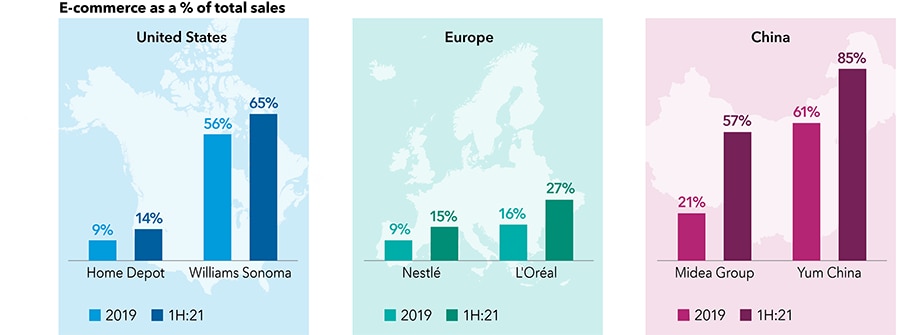

Se espera que el gasto mundial en transformación digital aumente de 1,3 billones de dólares en 2020 a 2,4 billones en 2024, según Statista. Incluso las empresas de la vieja economía están invirtiendo mucho en tecnología para reinventar y revitalizar sus negocios a través de la automatización, las ciberventas y el aprendizaje automático.

En Europa, empresas como el gigante de la alimentación Nestlé y el líder de la cosmética L’Oréal han acelerado su adopción digital, casi duplicando los ingresos relacionados con el comercio electrónico como porcentaje de los ingresos totales en los últimos años. China está aún más adelantada en muchos aspectos: Empresas como el fabricante de electrodomésticos Midea Group y la firma de restaurantes Yum China han generado un crecimiento significativamente mayor en los ingresos del comercio electrónico.

- Fortalezca su asignación de bonos básicos para ayudar a contrarrestar la volatilidad

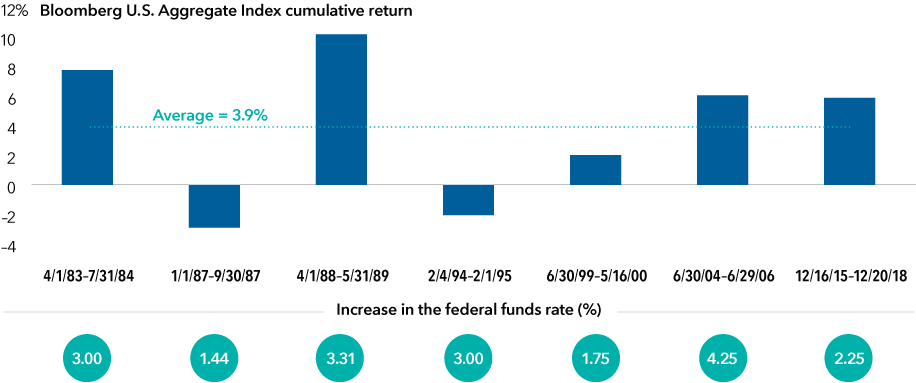

Los fondos de bonos básicos deberían desempeñar una función fundamental en una cartera equilibrada. En primer lugar, pueden ofrecer diversificación respecto a la renta variable. Esto es especialmente importante en un momento en que el mercado de valores está alcanzando nuevos máximos y la volatilidad está aumentando.

Las incertidumbres, como la ralentización del crecimiento mundial, una trayectoria desconocida de la COVID y el debilitamiento de la economía china, podrían provocar un aumento de la volatilidad. Los gestores activos de bonos básicos pueden trabajar para identificar bonos con vencimientos que podrían resistir relativamente bien en caso de que los tipos suban.

- La diversificación sigue siendo importante, así que hay que mantener una cartera equilibrada

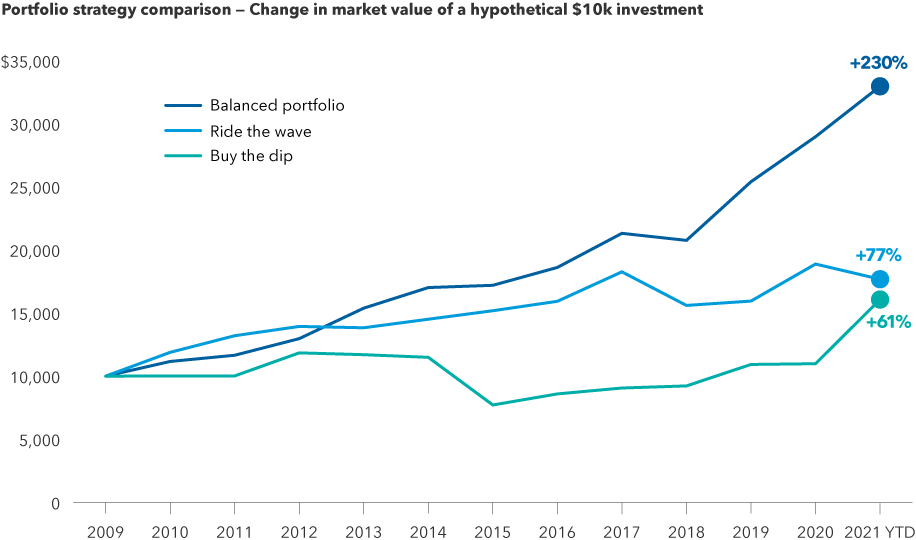

Hoy en día, con las valoraciones de la mayoría de los tipos de activos financieros lejos de ser baratas y la volatilidad en aumento, los inversores pueden estar pensando en pasarse al efectivo. Pero deberían recordar que las carteras bien diversificadas, como la del gráfico siguiente, habrían resistido bien en medio de las cambiantes condiciones del mercado.

El gráfico ilustra un escenario hipotético que representa tres tipos de inversores. Cada año, un inversor impulsado por el impulso compra la clase de activos de mayor rendimiento del año anterior. Un inversor que busca el valor compra la clase de activos de menor rentabilidad. Un tercer inversor se ciñe a un equilibrio del 60/40 entre carteras diversificadas de acciones y bonos y reequilibra a final de año. En casi todos los periodos de tenencia plurianuales de los últimos 20 años, la cartera equilibrada habría superado a las otras dos, a menudo por un amplio margen.